Autores

Steve Wamhoff

Matthew Gardner

Lea como PDF

La fiscalidad progresiva requiere que los ricos paguen una mayor proporción de sus ingresos en impuestos que los pobres. La mayoría de nosotros entiende intuitivamente que los hogares más ricos son los que más se benefician de la sociedad construida con nuestros impuestos y pueden permitirse pagar una mayor parte de sus ingresos para apoyar las inversiones públicas. Pero si se tienen en cuenta todos los impuestos que pagan los estadounidenses, resulta que nuestro sistema fiscal en general apenas es progresivo. Comprender bien quién paga impuestos y cuánto es una cuestión especialmente relevante ahora que el país se enfrenta a una crisis sanitaria y económica que está devastando a las familias con menores ingresos y que exige que todos los niveles de gobierno inviertan más en mantener a flote a las personas, las familias y las comunidades.

Este año, la parte de todos los impuestos que paga el 1% más rico de los estadounidenses (24,3%) será apenas superior a la parte de todos los ingresos que va a parar a este grupo (20,9%). El porcentaje de todos los impuestos pagados por la quinta parte más pobre de los estadounidenses (2 por ciento) será un poco más bajo que el porcentaje de todos los ingresos destinados a este grupo (2,8 por ciento).

ElITEP generó estas estimaciones utilizando su modelo fiscal, que calcula diferentes tipos de impuestos utilizando un conjunto de datos de contribuyentes representativos. Para reflejar el estado a largo plazo de nuestro sistema fiscal, estas cifras no tienen en cuenta la reciente recesión económica ni las disposiciones fiscales temporales promulgadas para hacer frente a ella.

FIGURA 1

Algunos impuestos que pagamos son bastante progresivos, como el impuesto federal sobre la renta de las personas físicas, el impuesto de sociedades y el impuesto sobre el patrimonio. Pero los estadounidenses pagan otros impuestos federales que no son progresivos. Por ejemplo, todos los que trabajan pagan el impuesto sobre la nómina de la Seguridad Social. Este impuesto no se aplica a las rentas de inversión que tienen la mayoría de las familias muy ricas, y sólo se aplica a los primeros 137.700 dólares de ganancias que recibe un trabajador en 2020.

Los estadounidenses también pagan impuestos estatales y locales que son particularmente regresivos, lo que significa que captan una mayor parte de los ingresos de las familias de ingresos bajos y medios que de las familias ricas. Por ejemplo, los impuestos estatales y locales sobre las ventas son especialmente regresivos porque las familias pobres suelen tener que gastar todos sus ingresos en la compra de artículos de primera necesidad, mientras que las familias ricas pueden ahorrar la mayor parte de sus ingresos, protegiéndolos de los impuestos sobre las ventas.

Cuando se toman en conjunto los efectos de todos estos diferentes impuestos, resulta que el sistema fiscal no es tan progresivo como muchos creen.

Esto no quiere decir que nuestro sistema fiscal no sea progresivo en absoluto. El tipo impositivo efectivo total de los estadounidenses, es decir, la cantidad total de impuestos pagados como porcentaje de los ingresos, sí aumenta con los ingresos, como se ilustra en el gráfico 2. Pero no tanto como muchos estadounidenses suponen. Como se ilustra en el gráfico 2, los que se encuentran en el 1% más alto pagarán de media algo más de un tercio de sus ingresos en impuestos este año, mientras que los que se encuentran en la quinta parte media de los estadounidenses pagarán de media algo más de un cuarto de sus ingresos en impuestos.

FIGURA 2

El sistema tributario de Estados Unidos podría ser aún menos progresivo

Estas cifras pueden exagerar la progresividad del sistema tributario del país por varias razones.

En primer lugar, el ITEP aún no es capaz de dividir los diferentes grupos de ingresos dentro del 1 por ciento más rico. Si lo hiciéramos, podríamos encontrar que los tipos impositivos efectivos son sorprendentemente bajos para los muy, muy ricos, dado que gran parte de sus ingresos son ganancias de capital y dividendos de acciones, que se gravan a tipos más bajos. Las investigaciones de Emmanuel Saez y Gabriel Zucman concluyen que los 400 contribuyentes más ricos de Estados Unidos pagan un tipo impositivo efectivo más bajo que otros grupos. Aunque utilizan métodos muy diferentes a los del ITEP, sus conclusiones no son sorprendentes.

En segundo lugar, el cálculo de la fracción de la renta que se paga en impuestos es sólo una forma de medir los tipos impositivos efectivos y de medir la progresividad del sistema fiscal del país. Para determinar hasta qué punto los impuestos son más elevados para los que tienen más capacidad de pago, podría tener más sentido definir los tipos impositivos efectivos como los impuestos pagados en proporción al patrimonio neto de los contribuyentes.

Saez y Zucman estimaron que en 2019, los hogares más ricos del 0,1 por ciento pagarían el 3,2 por ciento de su patrimonio neto en impuestos, mientras que el 99 por ciento de los hogares más bajos clasificados por su riqueza pagarían el 7,2 por ciento de su patrimonio neto en impuestos. En otras palabras, cuando se definen los tipos impositivos efectivos como impuestos pagados en proporción a la riqueza, se observa que el sistema fiscal es muy regresivo. Esto no es sorprendente, dado que la concentración de la riqueza en la parte superior es aún más grave que la concentración de los ingresos en la parte superior.

Cómo la Ley de Impuestos de 2017 hizo que nuestro sistema tributario sea menos progresivo

La Ley de Recortes de Impuestos y Empleos (TCJA, por sus siglas en inglés), que fue promulgada por el presidente Trump y sus partidarios en el Congreso a finales de 2017, hizo que el sistema tributario de la nación sea menos progresivo. La TCJA recortó los impuestos federales, y por lo tanto recortó el tipo impositivo efectivo total, para todos los grupos de ingresos. Esto se ilustra en la Figura 3, que compara el tipo impositivo efectivo total para cada grupo tal y como será en 2020 frente a lo que habría sido si la TCJA no se hubiera promulgado.

Sin embargo, la ley benefició especialmente a los ricos gracias a sus disposiciones que recortan el impuesto sobre la renta de las personas físicas para los propietarios de empresas, sus recortes en el impuesto sobre la renta de las sociedades y su recorte en el impuesto sobre el patrimonio. Como se ilustra en la Figura 4, la disminución de los tipos impositivos efectivos para el 5 por ciento más rico de los contribuyentes superó la disminución para otros grupos de ingresos.

FIGURA 3

FIGURA 4

La TCJA redujo el tipo impositivo efectivo federal en 2,2 puntos porcentuales para el 1 por ciento más rico y en 2,6 para el siguiente 4 por ciento más rico. Para todos los demás grupos de ingresos, la TCJA redujo la tasa efectiva federal en mucho menos de 2 puntos porcentuales.

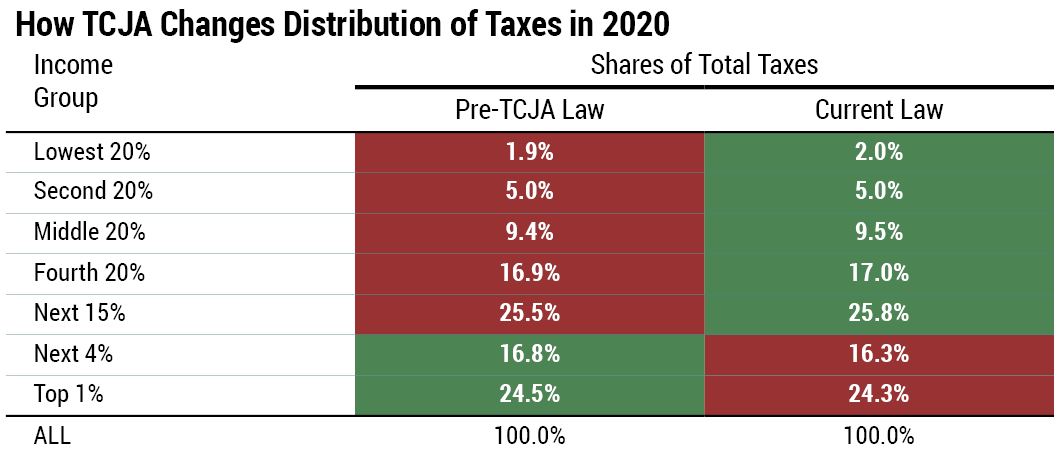

La proporción de impuestos totales pagados por cada grupo de ingresos también se vio afectada por la ley de 2017. La Figura 5 muestra que la TCJA redujo la proporción general de impuestos pagados por el 5 por ciento más rico, mientras que aumentó la proporción pagada por otros grupos de ingresos.

FIGURA 5

La Figura 5 proporciona la proporción proyectada del total de impuestos federales, estatales y locales pagados por cada grupo de ingresos bajo la ley actual y una estimación de la proporción que pagarían si la TCJA nunca hubiera sido promulgada. Para cada grupo de ingresos, la cifra sombreada en rojo es el escenario en el que pagan una parte menor, y la cifra sombreada en verde es el escenario en el que pagan una parte mayor. La ley actual hace que el 1% más rico y el siguiente 4% más rico paguen una parte menor. Todos los demás grupos pagan una parte mayor del total de los impuestos con la ley actual en comparación con lo que pagarían con la ley anterior a la TCCJA.

El sistema tributario de Estados Unidos puede ser mejor

El sistema tributario de Estados Unidos es moderadamente progresivo y existen oportunidades para hacerlo aún más progresivo. Los gobiernos estatales y locales tienen muchas opciones para hacer sus códigos fiscales más justos. El Congreso tiene opciones para hacer el código fiscal federal más progresivo, para compensar los impactos regresivos de los impuestos estatales y locales. Algunas de esas opciones implican la derogación de disposiciones de la TCJA, pero otras abordarían problemas en el código tributario federal que son anteriores a la TCJA.

El impuesto federal sobre la renta de las personas físicas tiene una estructura de tipos progresivos y también proporciona a los trabajadores con salarios bajos créditos fiscales que son reembolsables, lo que significa que pueden dar lugar a una obligación tributaria negativa sobre la renta para ciertos hogares de bajos ingresos. (Estos créditos reembolsables se incluyen en este análisis). El impuesto de sociedades lo pagan directamente las empresas. Pero, como todos los impuestos, el de sociedades lo pagan en última instancia las personas. En este caso, el impuesto recae sobre todo en los propietarios de las acciones de las empresas y otros activos empresariales, que en su mayoría pertenecen a hogares acomodados. El impuesto sobre el patrimonio sólo se aplica al valor de cualquier patrimonio que supere los 11.580.000 dólares en 2020 (el doble de esa cantidad para las parejas casadas) y, en consecuencia, sólo afecta a las familias más ricas.

Steve Wamhoff, «Emmanuel Saez and Gabriel Zucman’s New Book Reminds Us that Tax Injustice Is a Choice», Institute on Taxation and Economic Policy, 15 de octubre de 2019. https://itep.org/emmanuel-saez-and-gabriel-zucmans-new-book-reminds-us-that-tax-injustice-is-a-choice/

Carta de Emmanuel Saez y Gabriel Zucman a la senadora Elizabeth Warren, 18 de julio de 2019. https://www.warren.senate.gov/imo/media/doc/saez-zucman-wealthtax.pdf

Steve Wamhoff, «The U.S. Needs a Federal Wealth Tax», Institute on Taxation and Economic Policy, 23 de enero de 2019. https://itep.org/the-u-s-needs-a-federal-wealth-tax/

Dylan Grundman, «Moving Toward More Equitable State Tax Systems», Institute on Taxation and Economic Policy, 9 de enero de 2019. https://itep.org/moving-toward-more-equitable-state-tax-systems/

Steve Wamhoff, Matthew Gardner, «Progressive Revenue-Raising Options,» Institute on Taxation and Economic Policy, 5 de febrero de 2019. https://itep.org/progressive-revenue-raising-options/

0 comentarios