Autores

Steve Wamhoff

Matthew Gardner

br>

Leia como PDF

Impostos progressivos exigem que os ricos paguem uma parte mais elevada dos seus rendimentos em impostos do que os pobres. A maioria de nós compreende intuitivamente que as famílias mais ricas são as que mais beneficiam da sociedade construída com os nossos dólares dos impostos e podem dar-se ao luxo de pagar uma parte maior dos seus rendimentos para apoiar os investimentos públicos. Mas quando se consideram todos os impostos que os americanos pagam, verifica-se que o nosso sistema fiscal em geral é pouco progressivo. Ter uma boa compreensão de quem paga impostos e de quanto é uma questão particularmente relevante agora que a nação se debate com uma crise de saúde e económica que está a devastar as famílias de menores rendimentos e a exigir que todos os níveis de governo invistam mais para manter os indivíduos, as famílias e as comunidades a flutuar.

Este ano, a quota de todos os impostos pagos pelo 1% dos americanos mais ricos (24,3%) será apenas um pouco mais elevada do que a quota de todos os rendimentos que vão para este grupo (20,9%). A percentagem de todos os impostos pagos pelo quinto mais pobre dos americanos (2%) será apenas um pouco inferior à percentagem de todos os rendimentos destinados a este grupo (2,8%).

ITEP gerou estas estimativas utilizando o seu modelo fiscal, que calcula diferentes tipos de impostos utilizando um conjunto de dados de contribuintes representativos. A fim de reflectir o estado a longo prazo do nosso sistema fiscal, estes números não têm em conta a recente recessão económica ou as disposições fiscais temporárias promulgadas para a resolver.

FIGURA 1

alguns impostos que pagamos são bastante progressivos, incluindo o imposto federal sobre o rendimento das pessoas singulares, o imposto sobre o rendimento das pessoas colectivas e o imposto sobre o património. Mas os americanos pagam outros impostos federais que não são progressivos. Por exemplo, todos os que trabalham pagam o imposto sobre os salários da Segurança Social. Este imposto não se aplica aos rendimentos de investimento que a maioria das famílias muito ricas têm, e aplica-se apenas aos primeiros 137.700 dólares de rendimentos que um trabalhador recebe em 2020.

Os americanos também pagam impostos estatais e locais que são particularmente regressivos, o que significa que captam uma maior percentagem de rendimentos de famílias de rendimentos baixos e médios do que de famílias ricas. Por exemplo, os impostos estatais e locais sobre vendas são particularmente regressivos porque as famílias pobres têm muitas vezes de gastar todo o seu rendimento na compra de bens necessários, enquanto as famílias ricas podem poupar a maior parte do seu rendimento, protegendo-o dos impostos sobre vendas.

Quando os efeitos de todos estes diferentes impostos são tomados em conjunto, verifica-se que o sistema fiscal não é tão progressivo como muitos acreditam.

Isto não quer dizer que o nosso sistema fiscal não seja de todo progressivo. A taxa de imposto efectiva total dos americanos, ou seja, o montante total de impostos pagos como percentagem do rendimento, aumenta com o rendimento, como ilustrado na Figura 2. Mas não tanto como muitos americanos supõem. Como ilustrado na Figura 2, os que se encontram entre os primeiros 1% pagarão um pouco mais de um terço dos seus rendimentos em impostos este ano, em média, enquanto que os que se encontram entre os quintos médios dos americanos pagarão um pouco mais de um quarto dos seus rendimentos em impostos, em média.

FIGURA 2

Sistema fiscal da América pode ser ainda menos progressivo

Estes números podem sobrestimar a progressividade do sistema fiscal da nação por várias razões.

P>Primeiro, o ITEP ainda não é capaz de dividir os diferentes grupos de rendimento dentro do 1% mais rico. Se o fizéssemos, poderíamos descobrir que as taxas de imposto efectivas são surpreendentemente baixas para os muito, muito ricos, dado que grande parte dos seus rendimentos são ganhos de capital e dividendos de acções, que são tributados a taxas mais baixas. Uma pesquisa de Emmanuel Saez e Gabriel Zucman revela que os 400 contribuintes mais ricos dos Estados Unidos pagam uma taxa de imposto efectiva mais baixa do que os outros grupos. Embora utilizem métodos muito diferentes do ITEP, as suas conclusões não são surpreendentes.

Segundo, calcular a fracção do rendimento pago em impostos é apenas uma forma de medir as taxas efectivas de imposto e medir a progressividade do sistema fiscal da nação. Para determinar até que ponto os impostos são mais elevados para aqueles com maior capacidade de pagamento, poderia fazer mais sentido definir taxas de imposto efectivas como impostos pagos como uma percentagem do património líquido dos contribuintes.

Saez e Zucman estimaram que em 2019, as famílias mais ricas de 0,1% pagariam 3,2% do seu património líquido em impostos, enquanto que as famílias com 99% do seu património líquido classificados por riqueza pagariam 7,2% do seu património líquido em impostos. Por outras palavras, ao definir as taxas de imposto efectivas como impostos pagos como uma parte da riqueza, verificam que o sistema fiscal é muito regressivo. Isto não é surpreendente dado que a concentração da riqueza no topo é ainda mais severa do que a concentração do rendimento no topo.

Como a Lei Fiscal de 2017 tornou o nosso sistema fiscal menos progressivo

A Lei de Cortes de Impostos e Emprego (TCJA), que foi promulgada pelo Presidente Trump e seus apoiantes no Congresso no final de 2017, tornou o sistema fiscal da nação menos progressivo. O TCJA cortou os impostos federais, e assim reduziu a taxa total efectiva de impostos, para todos os grupos de rendimento. Isto é ilustrado na Figura 3, que compara a taxa total efectiva de imposto para cada grupo, tal como será em 2020, com o que teria sido se o TCJA não tivesse sido promulgado.

No entanto, a lei beneficiou particularmente os ricos graças às suas disposições que reduzem os impostos sobre o rendimento pessoal dos proprietários de empresas, aos seus cortes no imposto sobre o rendimento das empresas e à sua redução no imposto sobre o património. Como ilustrado na Figura 4, a diminuição das taxas efectivas de imposto para os 5% mais ricos dos contribuintes excedeu a diminuição para outros grupos de rendimento.

FIGURA 3

FIGURA 4

TCJA reduziu a taxa efectiva de imposto federal em 2,2 pontos percentuais para os 1% mais ricos e em 2,6 para os 4% mais ricos seguintes. Para todos os outros grupos de rendimento, o TCJA reduziu a taxa efectiva federal em muito menos de 2 pontos percentuais.

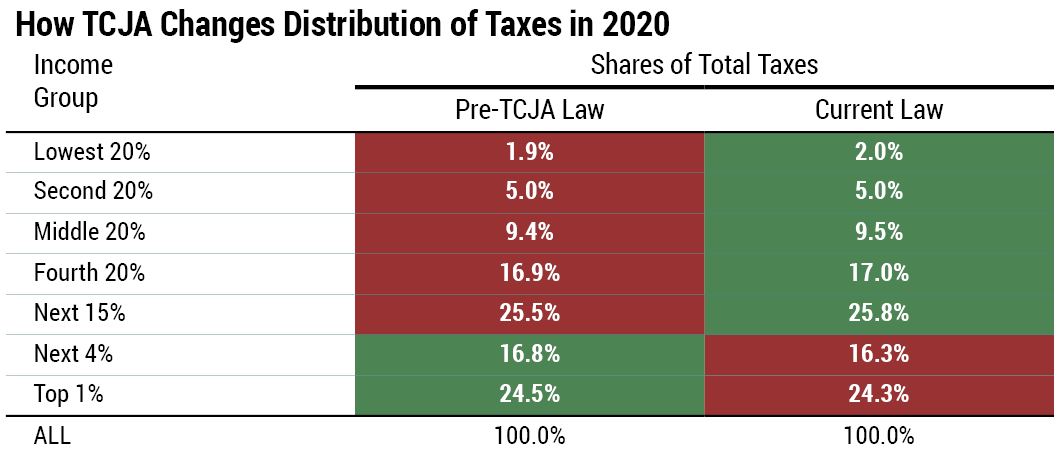

A parte do total de impostos pagos por cada grupo de rendimento foi também afectada pela lei de 2017. A figura 5 mostra que o TCJA reduziu a percentagem global de impostos pagos pelos 5% mais ricos, enquanto aumentava a percentagem paga por outros grupos de rendimento.

FIGURA 5

Figure 5 fornece a percentagem projectada do total de impostos federais, estaduais e locais pagos por cada grupo de rendimento ao abrigo da lei actual e uma estimativa da percentagem que pagariam se o TCJA nunca tivesse sido promulgado. Para cada grupo de rendimento, o número vermelho-escuro é o cenário em que pagam uma parte menor, e o número verde-escuro é o cenário em que pagam uma parte maior. A lei actual resulta numa quota menor paga pelo 1% mais rico e os 4% seguintes mais ricos. Todos os outros grupos pagam uma parte maior do total de impostos ao abrigo da lei actual, em comparação com o que pagariam ao abrigo da lei pré-TCJA.

Sistema Fiscal da América pode ser melhor

Sistema Fiscal da América é moderadamente progressivo e há oportunidades para o tornar ainda mais progressivo. Os governos estaduais e locais têm muitas opções para tornar os seus códigos fiscais mais justos. O Congresso tem opções para tornar o código fiscal federal mais progressivo, para compensar os impactos regressivos dos impostos estaduais e locais. Algumas dessas opções envolvem a revogação de disposições do TCJA, mas outras resolveriam problemas no código fiscal federal que antecedeu o TCJA.

O imposto federal sobre o rendimento das pessoas singulares tem uma estrutura de taxas progressiva e também proporciona aos trabalhadores com baixos salários créditos fiscais que são reembolsáveis, o que significa que podem resultar em obrigações fiscais negativas para certas famílias de baixos rendimentos. (Estes créditos reembolsáveis estão incluídos nesta análise.) O imposto sobre o rendimento das pessoas colectivas é pago directamente pelas empresas. Mas como todos os impostos, os impostos sobre o rendimento das pessoas colectivas são, em última análise, suportados pelas pessoas. Neste caso, o imposto é suportado principalmente pelos proprietários de acções de empresas e outros activos empresariais, que na sua maioria são propriedade de famílias abastadas. O imposto sobre o património aplica-se apenas ao valor de qualquer património que exceda $11.580.000 em 2020 (o dobro desse montante para casais casados) e, consequentemente, afecta apenas as famílias mais ricas.

Steve Wamhoff, “Emmanuel Saez and Gabriel Zucman’s New Book Reminds Us that Tax Injustice Is a Choice”, Institute on Taxation and Economic Policy, 15 de Outubro de 2019. https://itep.org/emmanuel-saez-and-gabriel-zucmans-new-book-reminds-us-that-tax-injustice-is-a-choice/

Carta de Emmanuel Saez e Gabriel Zucman à Senadora Elizabeth Warren, 18 de Julho de 2019. https://www.warren.senate.gov/imo/media/doc/saez-zucman-wealthtax.pdf

Steve Wamhoff, “The U.S. Needs a Federal Wealth Tax”, Institute on Taxation and Economic Policy, 23 de Janeiro de 2019. https://itep.org/the-u-s-needs-a-federal-wealth-tax/

Dylan Grundman, “Moving Toward More Equitable State Tax Systems”, Institute on Taxation and Economic Policy, 9 de Janeiro de 2019. https://itep.org/moving-toward-more-equitable-state-tax-systems/

Steve Wamhoff, Matthew Gardner, “Progressive Revenue-Raising Options”, Institute on Taxation and Economic Policy, 5 de Fevereiro de 2019. https://itep.org/progressive-revenue-raising-options/

0 comentários