Nel 2020, l’IRS ha rilasciato il tanto atteso nuovo modulo W-4, scuotendo il modo in cui i datori di lavoro gestiscono le ritenute fiscali. Poiché l’IRS ha reso il nuovo modulo obbligatorio solo per i nuovi assunti e per i dipendenti che fanno modifiche al modulo W-4, alcuni datori di lavoro potrebbero non avere familiarità con esso.

Altri datori di lavoro sono troppo familiari con il nuovo modulo IRS W-4. Può essere difficile destreggiarsi tra i moduli W-4 del 2019 e precedenti con quelli del 2020 e successivi. Per combattere questo, l’IRS ha rilasciato un nuovo ponte computazionale opzionale per il 2021.

Probabilmente avrete delle domande. Cos’è il nuovo W-4 dell’IRS? Come differisce dalle versioni precedenti del modulo W-4? Cos’è il ponte computazionale, e devo usarlo? Se hai bisogno di essere aggiornato sulle ultime novità del W-4, continua a leggere.

Nuovo riepilogo del modulo W-4

Il nuovo modulo W-4, Certificato di ritenuta d’acconto del dipendente, è una versione aggiornata del precedente modulo W-4, Certificato di ritenuta d’acconto del dipendente. L’IRS ha lanciato questo nuovo modulo nel 2020, eliminando le indennità di ritenuta. Il nuovo IRS W-4 integra le modifiche alla legge fiscale entrate in vigore nel 2018. Questo nuovo design mira a semplificare il processo di compilazione del modulo W-4 per i dipendenti e a migliorare la precisione delle ritenute fiscali.

Ecco un rapido riepilogo delle due versioni significativamente diverse del modulo W-4:

- 2020 e successive Forme W-4: “Nuova versione” senza trattenute

- 2019 e precedenti Forme W-4: “Vecchia versione” con trattenute

I nuovi assunti che ricevono la loro prima busta paga dopo il 2019 devono utilizzare la versione 2020 e successive del modulo W-4 quando iniziano a lavorare in un business. Sul modulo, i dipendenti inseriscono le loro informazioni di contatto e il numero di previdenza sociale, segnalano il loro stato di deposito e dichiarano le persone a carico.

I tuoi altri dipendenti non hanno bisogno di compilare il nuovo modulo. Tuttavia, i dipendenti che vogliono aggiornare le loro ritenute e hanno bisogno di cambiare i moduli W-4 devono usare la versione 2020 e successive.

Utilizzare il modulo W-4 per determinare quanto trattenere dal salario lordo di un dipendente per l’imposta federale sul reddito. Avete bisogno del modulo W-4 compilato dal dipendente per usare le tabelle di ritenuta nella Pubblicazione 15-T dell’IRS.

Forse avete sia la “vecchia” che la “nuova” versione del W-4 in archivio. Se non vi piace usare due serie separate di regole (e tabelle di ritenuta d’imposta), potreste essere interessati al nuovo ponte computazionale dell’IRS.

Pronti a tuffarvi?

Nuovo modulo IRS W-4 vs vecchio: Qual è la differenza?

Ci sono alcuni cambiamenti con il modulo W-4 2020 e versioni successive che vanno oltre l’avere un nuovo nome e layout. Voi e i vostri dipendenti dovreste capire come compilare un W-4 2020.

Questo nuovo modulo W-4 è diviso in cinque passi:

- Inserire le informazioni personali

- Lavori multipli o il coniuge lavora

- Richiedere i dipendenti

- Altri adeguamenti

- Firma qui

L’IRS richiede solo che i dipendenti completino i passi 1 e 5. I passi 2 – 4 sono riservati ai dipendenti applicabili.

Come le versioni precedenti del modulo W-4, c’è un foglio di lavoro multiplo e un foglio di lavoro per le deduzioni sul nuovo modulo.

Ma a differenza delle versioni precedenti, il nuovo modulo ha eliminato le trattenute. I dipendenti non possono più richiedere indennità di ritenuta.

In passato, i dipendenti potevano richiedere indennità di ritenuta per abbassare la quantità di imposta federale sul reddito trattenuta dai loro salari. Più indennità di ritenuta un dipendente richiedeva, meno avreste trattenuto l’imposta federale sul reddito.

Non più.

Ora, i dipendenti che vogliono abbassare la loro ritenuta fiscale devono richiedere persone a carico (Passo 3) o usare il foglio di lavoro delle deduzioni e inserire l’importo nel Passo 4(b).

I dipendenti possono anche richiedere ai datori di lavoro di trattenere più tasse nel Passo 4(a) e 4(c). Se un dipendente richiede una trattenuta extra ogni periodo di paga, assicurati di tenere conto di quell’importo.

Selezionando la casella nel passo 2 si aumenta anche l’importo della trattenuta dell’imposta federale sul reddito. I dipendenti selezionano questa casella se fanno due lavori allo stesso tempo o se lavorano sia loro che il loro coniuge.

Cosa significano questi cambiamenti per i datori di lavoro: D&A

Hai domande sul nuovo modulo W-4 2021? Vuoi rendere coerente la ritenuta d’imposta sul reddito nel tuo posto di lavoro? Dai un’occhiata alla nostra sezione Q&A qui sotto.

Qual è lo scopo della riprogettazione?

Lo scopo del modulo aggiornato è di adattarsi meglio ai cambiamenti del Tax Cuts and Jobs Act. Il nuovo modulo supporta gli aggiornamenti della tabella delle ritenute d’acconto.

Un’altra ragione per il modulo riprogettato è la facilità d’uso. L’IRS spera che il nuovo modulo sarà più facile da capire per i dipendenti (e i datori di lavoro). E si suppone che il modulo aumenti l’accuratezza della ritenuta fiscale.

Sono sparite le indennità di ritenuta?

Sì, le indennità di ritenuta sono sparite. I dipendenti che compilano il modulo W-4 del 2021 non possono più richiedere le indennità di ritenuta.

Quale tabella di ritenuta dovreste usare?

Come le precedenti tabelle di ritenuta dell’imposta sul reddito, ci sono due metodi per calcolare la ritenuta dell’imposta federale sul reddito – i metodi della percentuale e della fascia salariale.

Ma a causa delle due versioni del modulo W-4, ci sono ancora più tabelle di ritenuta dell’imposta sul reddito tra cui scegliere. IRS Publication 15-T ha delle tabelle che funzionano con le ritenute per i moduli W-4 pre-2020. Ci sono anche tabelle che corrispondono ai moduli W-4 del 2020 e successivi. E c’è una tabella per i sistemi di buste paga automatizzati.

Quindi, quale scegliete? La tabella (o le tabelle) che usate può dipendere da:

- Se usate un sistema manuale o automatizzato di libro paga

- Quale versione del modulo avete nei vostri archivi

- Se preferite il metodo della fascia salariale o della percentuale

Se usate un sistema automatizzato di libro paga, dovete usare la seguente tabella, indipendentemente dalla versione del modulo W-4 che avete in archivio:

- Tabelle del metodo percentuale per i sistemi di buste paga automatizzati

Se usate un sistema di buste paga manuale e avete in archivio i moduli W-4 2020 e successivi, scegliete tra le seguenti tabelle:

- Tabelle del metodo della fascia salariale per sistemi di buste paga manuali con moduli W-4 del 2020 o successivi (non è possibile utilizzare questo metodo se il dipendente guadagna più di 100.100 dollari)

- Tabelle del metodo della percentuale per sistemi di buste paga manuali con moduli W-4 del 2020 o successivi

Se si utilizza un sistema di buste paga manuale e si hanno moduli W-4 del 2019 e precedenti in archivio, scegliere tra le seguenti tabelle:

- Tabelle del metodo della fascia salariale per sistemi di buste paga manuali con moduli W-4 dal 2019 o precedenti (non è possibile utilizzare questo metodo se il dipendente guadagna più di 100.100 dollari o ha richiesto più di 10 indennità)

- Tabelle del metodo della percentuale per sistemi di buste paga manuali con moduli W-4 dal 2019 o precedenti

Qual è la differenza tra Standard e Checkbox? Checkbox rates?

Quando si utilizzano le tabelle delle ritenute fiscali sul reddito del 2020 e successive, si vedranno due tabelle di aliquote: 1) l’aliquota “Ritenuta standard” e 2) l’aliquota “Form W-4, Step 2, Checkbox Withholding”.

Utilizza l’aliquota Standard se i dipendenti compilano solo i passi 1 (Inserisci informazioni personali) e 5 (Firma qui).

Utilizza la tariffa “Checkbox” se il dipendente seleziona la casella nel passo 2 (Lavori multipli o il coniuge lavora).

Tutti i dipendenti devono compilare un nuovo modulo?

No. Un dipendente deve compilare il modulo se:

- Sono un nuovo assunto la cui prima busta paga è nel 2020 o più tardi

- Decidono di cambiare le loro ritenute (si applica ai dipendenti con moduli 2019 e precedenti)

Cos’è il ponte computazionale?

Il ponte computazionale è un metodo in quattro fasi che i datori di lavoro possono utilizzare per “convertire” i moduli 2019 e precedenti in moduli 2020 e successivi per la coerenza delle ritenute. L’IRS ha rilasciato il ponte computazionale nel 2021. È completamente opzionale.

Utilizzare il ponte computazionale permette di trattare tutti i moduli W-4 come le versioni 2020 e successive. Questa opzione permette ai datori di lavoro che usano sistemi di buste paga manuali di attenersi ad una sola tabella di ritenuta dell’imposta sul reddito.

Se decidi di usare il ponte computazionale, raccogli il modulo W-4 del 2019 e precedenti e un modulo fresco del 2020 e successivi. Poi, fai i seguenti quattro aggiustamenti:

- Trova lo stato civile controllato del dipendente sulla linea 3 (modulo W-4 del 2019 e precedenti). Quindi, scegliere uno stato di archiviazione nel passaggio 1(c) (modulo W-4 del 2020 e successivi) che riflette questo stato civile:

- “Single” >> “Single”

- “Sposato, ma con ritenuta all’aliquota singola superiore” >> “Sposato, filing separately”

- “Married” >> “Married filing jointly”

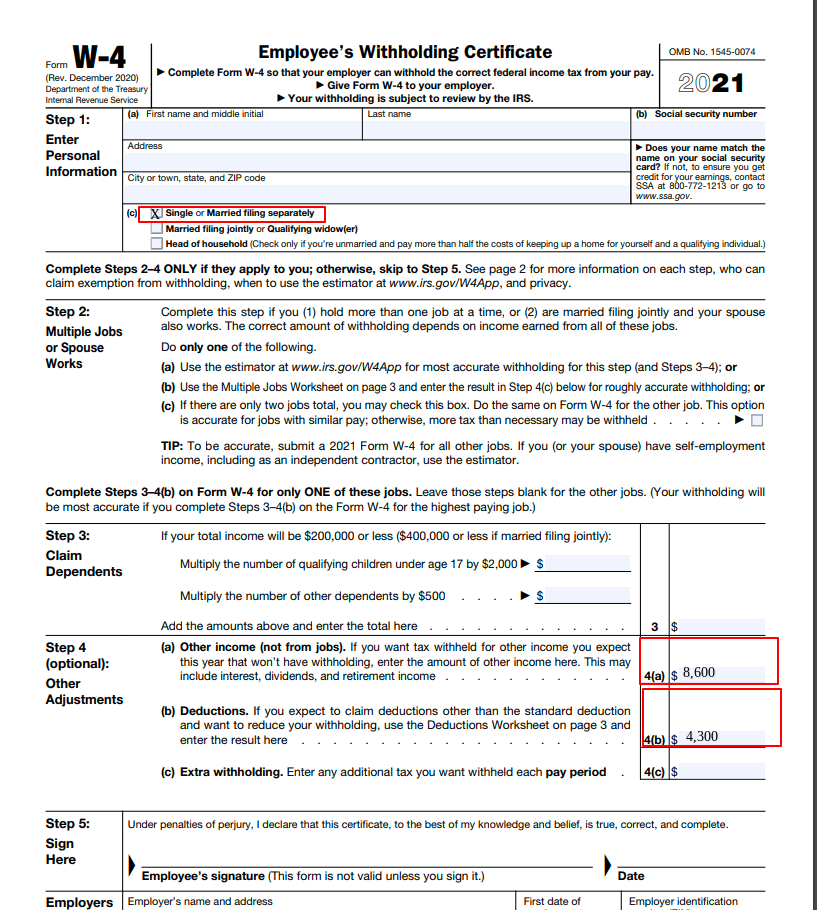

- Inserire un importo nel Passo 4(a) (2020 e successivi Form W-4) in base allo stato di filing selezionato:

- $8.600: “Single o “Married filing separately”

- $12.900: “Married filing jointly”

- Moltiplicare il numero di ritenute d’acconto richieste alla riga 5 (modulo W-4 del 2019 e precedenti) per $4.300. Inserisci il totale nel Passo 4(b) (Modulo W-4 del 2020 e successivi)

- Inserisci qualsiasi importo aggiuntivo di ritenuta richiesto dal dipendente sulla Linea 6 (Modulo W-4 del 2019 e precedenti) nel Passo 4(c) (Modulo W-4 del 2020 e successivi)

Aiuto! Ho bisogno di un esempio

Passiamo attraverso il ponte di calcolo, passo dopo passo. Diciamo che il dipendente ha segnato “Single” sul modulo W-4 del 2019 e precedenti, ha richiesto 1 indennità di ritenuta e non ha richiesto alcun importo di ritenuta aggiuntivo. Compila l’ultimo modulo W-4, che è il modulo W-4 del 2021.

Ecco come sarebbe il ponte computazionale in azione:

- Lo stato di registrazione del dipendente sul modulo W-4 del 2021 sarebbe “Single”

- Inserite $8.600 nel passo 4(a) sul modulo W-4 del 2021

- Moltiplicate l’indennità di ritenuta (1) richiesta dal dipendente per $4.300 per ottenere $4.300. Inserire $4.300 nel Passo 4(b) del Modulo W-4 2021

- Perché il dipendente non ha richiesto alcun importo di ritenuta aggiuntivo, non si inserisce nulla nel passo 4(c)

Ora, è possibile utilizzare la tabella delle ritenute d’imposta per le fasce salariali o il metodo percentuale per i moduli W-4 del 2020 o successivi. Per farlo, è sufficiente fare riferimento al modulo W-4 “convertito” del 2021.

Ricordate che questo serve solo per calcolare la ritenuta dell’imposta federale sul reddito. Il nuovo modulo che crei non sostituisce il modulo W-4 del 2019 e precedenti compilato dal dipendente. Conservate entrambi i moduli nei vostri registri.

Se il dipendente finisce per fornire un nuovo modulo, smetti di usare il ponte di calcolo per quel dipendente.

Cosa succede se un nuovo assunto non compila il modulo?

Trattare i nuovi assunti che non compilano il nuovo modulo come single filers senza altri aggiustamenti. Usate l’aliquota di ritenuta standard per questi dipendenti.

I datori di lavoro possono obbligare i dipendenti a presentare un nuovo modulo?

Anche se puoi chiedere ai tuoi dipendenti con moduli W-4 del 2019 e precedenti di presentare un nuovo modulo, non puoi obbligarli.

Se chiedete ai vostri dipendenti di compilare un nuovo modulo e non sono tenuti a farlo, dovete spiegare due cose:

- Non sono tenuti a farlo

- La loro ritenuta continuerà ad essere basata sul loro modulo W-4 precedentemente presentato se non compilano la versione 2020

Ancora una volta, non potete costringere i dipendenti pagati prima del 2020 a compilare un nuovo modulo. E se questi dipendenti si rifiutano di farlo, dovete continuare a usare il loro modulo precedente.

Come è fatto il modulo dell’IRS?

È possibile visualizzare il modulo W-4 completo del 2021, il certificato di ritenuta del dipendente, sul sito web dell’IRS. E se volete vedere la versione 2019 e precedenti, potete controllare qui.

Stancato di stare al passo con le mutevoli leggi fiscali da solo? Con il libro paga online di Patriot, non dovrai più preoccuparti dei calcoli manuali. Il nostro software viene aggiornato per riflettere i cambiamenti delle tasse. Ottieni la tua prova gratuita ora!

Questo articolo è stato aggiornato dalla data di pubblicazione originale del 18 dicembre 2019.

Questo non è inteso come consulenza legale; per ulteriori informazioni, fare clic qui.

0 commenti