Dans les États de la communauté de biens, les biens de chaque conjoint sont considérés comme des biens de l’unité maritale. Les biens de chaque partenaire de la relation ne sont pas légalement séparés de ceux du conjoint. En d’autres termes, tant qu’un couple est marié, les créanciers de l’un des conjoints, avec certaines restrictions, peuvent saisir les biens des deux conjoints. Dans les États non communautaires, en revanche, les biens du conjoint débiteur sont séparés de ceux de l’autre conjoint, sauf si les deux conjoints sont endettés auprès du même créancier.

Le droit de propriété communautaire est une forme de propriété qui remonte à l’année 693 dans l’Espagne wisigothique. Il suppose que les conjoints contribuent de manière égale à leur mariage. Il ne tient pas compte de leurs revenus ou gains individuels. Ainsi, en cas de décès ou de divorce, chaque conjoint obtient un partage égal des biens matrimoniaux. Dans les États qui appliquent ce système, les biens acquis par un couple marié pendant son mariage sont des biens communs. C’est même le cas si un seul des époux a acquis le bien uniquement en son nom propre. En outre, la propriété communautaire peut devenir un sujet de discorde pendant les procédures de divorce et après le décès d’un conjoint.

En revanche, dans les États appliquant la tenancy by the entireties, les couples mariés ont la possibilité de posséder un intérêt indivis dans les biens. Ainsi, cela crée essentiellement une troisième personne morale, distincte des individus. Ainsi, détenir des actifs de cette manière les protège théoriquement des jugements contre un conjoint individuel.

Liste des États de propriété communautaire

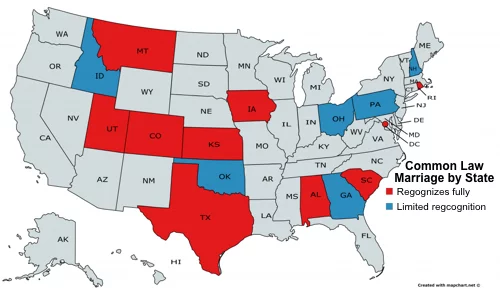

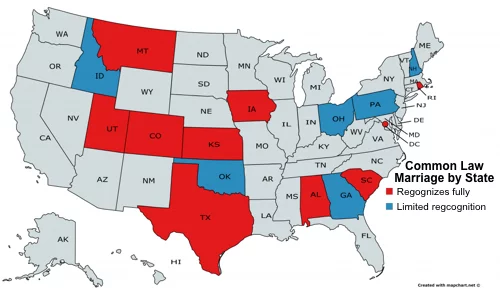

L’Arizona, la Californie, l’Idaho, la Louisiane, le Nevada, le Nouveau-Mexique, le Texas, Washington et le Wisconsin sont des États de propriété communautaire, tout comme Porto Rico. L’État de l’Alaska permet aux couples de choisir s’ils souhaitent suivre la communauté de biens ou le droit commun lors du partage de leurs biens matrimoniaux en cas de décès ou de divorce.

Le tableau précise également une liste d’États de propriété communautaire, indiqués par le mot « oui » et ceux qui ne sont pas indiqués par un blanc.

| States | Community Property State ? |

|||||

| Alabama | ||||||

| Alaska | ||||||

| Arizona | Yes | |||||

| Arkansas | ||||||

| Californie | Yes | |||||

| Colorado | ||||||

| Connecticut | ||||||

| Delaware | ||||||

| Delaware | . | |||||

| District de Columbia |

Floride | |||||

| Georgia | ||||||

| Hawaii | ||||||

| Idaho | Yes | |||||

| Illinois | ||||||

| Indiana | Iowa | |||||

| Kansas | ||||||

| Kentucky | ||||||

| Louisiana | Oui | |||||

| Maine | ||||||

| Maryland | ||||||

| Massachusetts | Michigan | |||||

| Minnesota | ||||||

| Mississippi | ||||||

| Missouri | ||||||

| Montana | ||||||

| Nebraska | ||||||

| Nevada | Yes | |||||

| New Hampshire | ||||||

| New Jersey | . Jersey | |||||

| Nouveau Mexique | Oui | |||||

| New York | ||||||

| North Carolina | ||||||

| North Dakota | ||||||

| Ohio | ||||||

| Oklahoma | ||||||

| Oregon | Pennsylvanie | |||||

| Rhode Island | ||||||

| South Carolina | ||||||

| South Dakota | ||||||

| Tennessee | ||||||

| Texas | Yes | |||||

| Utah | ||||||

| Vermont | ||||||

| Virginia | Washington | Yes | ||||

| West Virginia | ||||||

| Wisconsin | Yes | |||||

| Wyoming |

Détermination du domicile

Il est important de savoir que la loi sur les biens communs s’applique également au domicile du couple, qui peut ne pas être l’endroit où le couple vit actuellement. Le domicile est l’adresse permanente légale d’une personne. Pour les couples qui ont des maisons dans plusieurs États, qui ont déménagé fréquemment ou qui sont dans l’armée, il est important d’établir un domicile correct afin de déterminer comment ils partageront les actifs en cas de divorce.

Les analystes juridiques utilisent le critère suivant pour établir le domicile d’une personne :

- Si la personne est scolarisée, dans l’armée, ou en mission de travail temporaire

- L’emplacement de la ou des résidences d’une personne

- L’endroit où se trouve la famille de la personne

- L’endroit où une personne immatricule ses véhicules

- L’endroit où une personne s’inscrit pour voter

- L’endroit où une personne dépose sa déclaration d’impôts d’État

- Autres indicateurs qui décrivent les liens d’une personne avec une communauté

.

Les États définissent généralement les biens de la communauté comme les actifs qui répondent aux exigences suivantes :

- Biens qu’une personne ou son conjoint acquièrent séparément ou ensemble pendant le mariage

- Biens qu’un couple convient de convertir en biens communautaires

- Biens. que l’on ne peut pas identifier comme des biens distincts

Qu’est-ce que les biens distincts ?

Dans les États de propriété communautaire, les biens sont généralement définis comme séparés dans les conditions suivantes :

- Biens qu’une personne ou son conjoint a acquis avant le mariage

- Biens qu’une personne ou son conjoint a reçu individuellement sous forme de don, d’héritage, ou d’une police d’assurance-vie versée à un individu pendant le mariage

- L’argent gagné alors qu’il vivait dans un État où la loi sur la communauté des biens ne s’applique pas

- Les biens qui ont été achetés séparément avec des fonds séparés ou échangés contre des biens séparés

Notamment, au Texas et dans l’Idaho, le revenu provenant de biens séparés pendant le mariage est considéré comme un bien communautaire. Alors que, dans tous les autres États de propriété communautaire, ils sont considérés comme des biens séparés.

États de propriété communautaire contre droit commun

Si vous ne vous mariez pas, vous n’avez pas de propriété communautaire. Par conséquent, à l’exception du Texas, ce n’est que par le biais d’un mariage formel que la common property law s’applique. Elle ne concerne pas les couples qui ont contracté un mariage de fait. Toutefois, certains droits de propriété peuvent découler d’une cohabitation de longue durée. Il s’agit de s’assurer que la répartition des biens entre les cohabitants est équitable. C’est notamment le cas dans les situations où la cohabitation ressemble à celle des mariages traditionnels. Par exemple, l’une des parties part travailler chaque jour et l’autre reste à la maison pour élever les enfants du couple.

Protection des biens dans un État de propriété communautaire

N°1 Option : Les trusts

Il existe peu de bons moyens de protéger les biens de la communauté de biens. La meilleure ? Un trust offshore. Où ? Les îles Cook ou Nevis. Ces deux juridictions ont les statuts de trust de protection des actifs les plus forts. Avec ces fiducies, vous avez un fiduciaire international. Dans notre cas, le fiduciaire est notre cabinet d’avocats offshore. Ainsi, le fiduciaire n’est pas soumis aux ordres de votre tribunal local. N’oubliez pas qu’un juge local n’est compétent que pour les affaires locales. À l’inverse, les affaires des étrangers sont soumises aux lois de leurs propres juridictions. Heureusement pour vous, si vous êtes un débiteur judiciaire, dans certaines juridictions, les lois penchent fortement en votre faveur. Par conséquent, cela renforce la position de votre adversaire sur le plan juridique. En outre, ce site Web contient de nombreuses informations sur la planification de votre stratégie de préservation du patrimoine à l’aide du trust de protection des actifs offshore.

Avantages du système de propriété communautaire

Pour les couples qui restent mariés, le système de propriété communautaire peut présenter certains avantages et bénéfices fiscaux limités. Voici deux cas où ce système peut présenter des avantages :

La règle du Step-Up

Le système de communauté de biens peut imposer des conséquences fiscales en cas de divorce. Cependant, il peut offrir des avantages fiscaux substantiels aux couples qui possèdent des biens immobiliers et restent mariés en cas de décès du premier conjoint. Dans les États de communauté de biens, le code peut « augmenter » la base fiscale de ces biens à leur juste valeur marchande. Les États où il n’y a pas de communauté de biens n’augmentent que la moitié de la valeur. Il peut en résulter un avantage fiscal majeur en matière de biens immobiliers amortis lorsque le conjoint survivant souhaite vendre.

Biens communautaires en cas de faillite

Dans les États de biens communautaires, tous les biens communautaires qui existent au moment où un conjoint dépose une demande de faillite en vertu du chapitre 7 sont inclus dans la masse de la faillite. C’est bien cela, tous les biens des deux conjoints. Cela inclut les biens acquis pendant le mariage. En fait, cela s’applique même aux biens que le conjoint qui n’a pas déposé le bilan détient à titre individuel. Dans l’État de Californie, par exemple, les créanciers prénuptiaux de l’un ou l’autre des conjoints ont la possibilité de faire des réclamations sur les biens communs. Ils peuvent donc recouvrer le paiement des dettes contractées par l’un ou l’autre des conjoints. Les dettes fiscales prénuptiales sont incluses dans cette réclamation.

D’après notre expérience, nous avons vu des juges exiger régulièrement que les deux conjoints déposent une faillite si l’un d’eux tente de le faire. Ainsi, dans l’État de la communauté des biens, les deux conjoints doivent généralement accepter de déposer une faillite.

Dans la plupart des faillites du chapitre 7, le débiteur n’a pas de biens non exemptés, mais il est toujours en mesure d’obtenir une décharge de la communauté des biens. Une fois que les tribunaux accordent une décharge par la faillite, un créancier ayant une créance communautaire ne peut pas poursuivre les biens communautaires pour un paiement de la dette. Si l’un des conjoints est autorisé à faire faillite, cela vaut également si ce bien est détenu uniquement par le conjoint qui n’a pas fait faillite. Cette décharge protège également les biens de la communauté acquis par l’un ou l’autre des conjoints après que l’un d’eux a déposé une faillite.

Californie

En Californie, la décharge des biens de la communauté s’étend à l’obligation fiscale libératoire. C’est le cas de l’obligation fiscale de l’un ou l’autre des conjoints tant avant le dépôt de la faillite. La décharge protège également tous les biens communautaires postérieurs à la faillite, y compris les gains postérieurs à la faillite du conjoint qui n’a pas déposé de dossier ; tant que ces gains sont des biens communautaires. Si les conjoints divorcent et que les tribunaux divisent ces biens, ils sont à nouveau susceptibles d’être recouvrés. Toutefois, si le couple reste marié et que tous les biens appartenant au conjoint non déclarant sont des biens communs, les percepteurs d’impôts ne pourront pas faire de réclamation contre le conjoint non déclarant pour une dette fiscale contractée avant la faillite. Consultez la législation de l’État pour connaître les règlements concernant la décharge des biens dans d’autres États de propriété communautaire. Les lois varient selon la juridiction.

Opting Out of the Community Property System

Il existe un certain nombre de raisons pour lesquelles les couples peuvent trouver que le système de communauté de biens n’est pas bénéfique pour eux. Ils peuvent souhaiter conserver leur autonomie pendant le mariage. Par exemple, ils peuvent trouver que le regroupement de leurs biens est désavantageux sur le plan fiscal. En outre, ils peuvent simplement vouloir éviter la difficulté de diviser les actifs en cas de divorce.

Si cela est souhaité, les couples dont le domicile se trouve dans ces États peuvent utiliser les méthodes suivantes pour se retirer du système de communauté de biens :

Ne pas se marier

Dans la plupart des cas, mais pas tous, si un couple n’est pas marié, le tribunal ne considérera pas les actifs du couple détenus individuellement comme des biens communs. Pour des informations sur le plan financier sur la façon dont la common law affecte les biens communs, voir ci-dessous.

Accord prénuptial, postnuptial ou de divorce

Un couple peut choisir de rédiger un accord qui convertit les biens communs en biens séparés en cas de décès ou de dissolution du mariage. L’avantage d’un tel accord est que les biens ne sont alors soumis qu’aux réclamations des créanciers de la personne qui les détient. Tous les États de la communauté des biens offrent la possibilité de se retirer du système. C’est-à-dire, compte tenu de la fourniture d’un accord prénuptial écrit formel selon la loi uniforme sur les accords prénuptiaux (UPAA).

Dans certains États, il est possible d’opter pour la sortie du système de propriété commune sans accord prénuptial formel. Cependant, d’autres États, comme la Californie, ont des exigences strictes en matière de transmutation. C’est-à-dire que les lois affirment que sans un accord écrit formel explicite, le droit de la communauté des biens s’applique. Il est probable que d’autres États appliquant le droit de la communauté des biens suivront l’exemple de la Californie. Il est donc plausible que d’autres États adoptent des conditions plus strictes pour se soustraire au système de la communauté de biens. À ce titre, il est conseillé de rédiger un tel accord, même dans les juridictions où elles ne jugent pas actuellement qu’un accord formel est nécessaire.

La loi sur les conjoints innocents

La loi sur les conjoints innocents est une disposition du droit fiscal américain. C’est-à-dire les revenus gagnés ou les biens détenus par leur partenaire que ce dernier ne leur a pas révélés ; notamment lors du décès ou du divorce. Le législateur l’a donc conçue pour protéger le conjoint d’une obligation fiscale dont il n’avait pas connaissance. Les États tiennent compte du critère suivant pour déterminer si une personne est un conjoint innocent pouvant bénéficier d’un allègement de la responsabilité fiscale :

- Si la personne a reçu ou non un avantage direct ou indirect important résultant de la sous-estimation de la responsabilité fiscale

- Si le conjoint ou l’ancien conjoint de la personne l’a déserté

- Si le couple a divorcé ou s’est séparé ou non

- Si la personne a reçu ou non un avantage direct ou indirect sur la déclaration résultant de la sous-estimation de la responsabilité fiscale.

La loi prévoit également la possibilité pour les tribunaux d’examiner l’admissibilité d’un conjoint innocent à recevoir un remboursement. C’est-à-dire, le paiement excessif de l’impôt effectué par un conjoint innocent sur l’obligation fiscale relative aux biens communautaires. Le texte de la loi précise qu’il donne aux tribunaux la possibilité de prendre une décision concernant l’octroi d’un remboursement ou d’un crédit d’impôt. Ainsi, la décision de le faire ou non appartient aux tribunaux.

Autres protections

Contrairement aux États de la communauté de biens, il existe des États qui, comme indiqué ci-dessus, offrent une protection limitée par le biais de la forme de propriété en tenancy by the entireties. Une poignée d’États, la Floride et le Texas par exemple, offrent des exemptions substantielles de homestead. En outre, certains accordent une protection contre les créanciers de l’IRA, selon l’État.

Dernière mise à jour le 22 mars 2021

.

0 commentaire